家を売って、年度の途中で所有者が変わった場合、「誰が固定資産税を納めなければいけないのか」気になる方も多いのではないでしょうか?

家を売り、所有者でなくなったにもかかわらず、固定資産税の納税をせまられても、いまいち納得できない方も多いでしょう。

また、家を売ることを考えている人の中には、固定資産税が未納であっても家を売ることができるのか気になるかもしれませんね。

そこで今回は、不動産売却にまつわる固定資産税について以下のような疑問にお答えします。

- 家を売却したら、払った分の固定資産税は還付されるの?

- 年度の途中で家を売却した場合、誰が固定資産税を納めるの?

- 固定資産税を未納状態にしているけれど、家を売却できる?

家を売ると固定資産税の納税義務はどうなる?

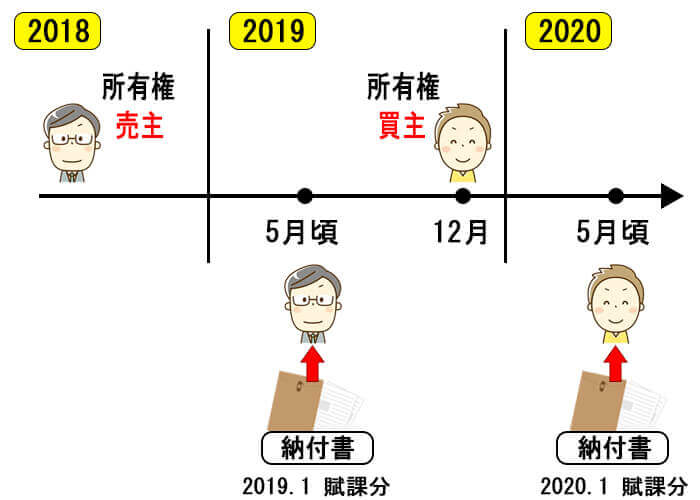

マイホームなど不動産を所有している人は、固定資産税の納付書が4月から6月頃に届き、4月から始まる1年分の固定資産税を納税していると思います。

では、年度の途中で家を売った場合に固定資産税の還付はあるのでしょうか?

家を売却した年の固定資産税納税者は「売主」

固定資産税は、毎年1月1日時点にその固定資産を所有している人が納税者になります。

ですから、固定資産税を全納した家を年度の途中で売却しても、所有月数に応じての還付制度はありません。

これは、各期ごとに納付している場合も同じです。

つまり、年度の途中で家を売却し、所有権移転が行われても、1月1日時点の所有者が売主にある場合、その年1年間の固定資産税納税義務者は売主になり、納付書は売主のもとに届きます。

ただ、これだと年度の途中で自分の持ち物でなくなっているのに、固定資産税を納めなければならなくなるので、売主側はとても理不尽に感じますよね。

これを受けて、不動産売買における固定資産税の扱いは、『日割り計算で公平に売主と買主が負担する』というのが一般的な慣習になっています。

このように、固定資産税を日割りにして、売主と買主の同意のもと、公平になるように負担し合うことを、不動産業界では「固定資産税の精算」と呼んでいます。

固定資産税の精算には法的効力はないので、話し合いによっては、売主が全額負担したり、逆に買主が全額負担するケースもあります。

また、起算日についても、法律による定めはないので、売主と買主とで話し合いをして決めます。

この話し合いでは、仲介不動産会社がリードする場合が多いのですが、不動産会社によって起算日は主に次の2つに分かれます。

- 1月1日を起算日として精算

- 4月1日を起算日として精算

固定資産税は、1月1日時点で納税義務者が決まりますが、その年度の固定資産税納付書が送付されるのは5月初旬~6月初旬とややこしく、起算日の違いで負担金額も変わってくるので、よく話し合う必要があります。

家を売る際の固定資産税の精算方法を解説

先ほど、起算日の違いで負担金額が変わると言いましたが、具体的にどれぐらい変わるのか気になる方も多いでしょう。

そこで、2019年2月1日に不動産の所有権移転が行われた場合と、2019年12月1日に不動産の所有権移転が行われた場合を例に、負担金額を固定資産税の精算方法も踏まえて解説します。

2019年2月1日に所有権移転が行われた場合

2019年2月1日に所有権移転が行われた場合、売主が持っているのは、2018年1月1日賦課期日による納付書です。

また、2019年1月1日時点においても、所有者は売主なので、2019年2月1日に所有権移転しても、納付書は5月~6月頃に売主に届きます。

買主に納付書が届くのは、所有権移転が行われた翌年の5~6月です。

この場合、固定資産税が8万円と仮定した場合、起算日による負担額の違いは次のようになります。

| 起算日 | 買主負担分 | 売主負担分 |

|---|---|---|

| 1月1日 | 8万円✕(31日/365日)=6795円 | 8万円✕(334日/365日)=73205円 |

| 4月1日 | 8万円✕(307日/365日)=67288円 | 8万円✕(58日/365日)=12712円 |

2019年12月1日に所有権移転が行われた場合

続いて、2019年12月1日に所有権移転が行われた場合を考えてみましょう。

この場合は、所有権移転した時点で、売主にすでに固定資産税納付書が届いてます。そして、翌年の5月ごろに固定資産税納付書が届くのは、買主のところです。

固定資産税の精算をした場合、負担金額は次のようになります。

| 起算日 | 買主負担分 | 売主負担分 |

|---|---|---|

| 1月1日 | 8万円✕334日/365日=73205円 | 8万円✕31日/365日=6795円 |

| 4月1日 | 8万円✕244日/365日=53479円 | 8万円✕121日/365日=26521円 |

ご覧のとおり、起算日をどちらにするかで負担金に大きな差がでるので、固定資産税の精算については、不動産売買契約の際に起算日までしっかりと話し合っておきましょう。

固定資産税と消費税の関係性は?

ちなみに、2019年10月に消費税が増税されますが、固定資産税に消費税はかかるのでしょうか?

少しややこしいのですが、固定資産税は「地方税」に該当します。

一方、固定資産税精算金は固定資産税相当額なので、便宜上は、売主買主間でやりとりされる売買代金の一部となり、税金ではありません。

ですから、固定資産税そのものに消費税は課税されません。

では、固定資産税精算金はどうでしょう?

消費税は建物に課税されるものなので、土地は非課税です。さらに、建物でも、個人売買(業としていない)の場合は消費税は課税されません。

不動産会社⇒売主という風に「業」としている場合は、建物の部分についてのみ課税対象になりますが、契約書上で土地建物を分けてなければ別途請求はできません。

そのため、一般的なマイホームなどの売買に関しては、「固定資産税精算金に消費税はかからない」と考えておいて良いでしょう。

固定資産税未納の場合に家を売ることはできるのか

家を売る目的の中には、借金の返済などを考えている人もいるでしょう。

そのような人の中には、不動産の固定資産税を滞納しているなど、未納税金がある人も少なからずいると思います。

この場合、「物件の売却は可能なのか?」「もし売却できるとして、どのような方法や手段があるのか?」といった疑問をお持ちの方も多いのではないでしょうか?

ここでは、そういった疑問にお答えします。

未納税金があっても家を売ることは可能

結論から言うと、未納税金があっても物件の売却自体は可能です。

先ほどもお話しした通り、固定資産税は1月1日時点にその不動産を所有している人に課されるので、今までの未納税金の支払い義務が買い手に移転することはありません。

ただ、未納税金がある物件というのは、イメージ的には良くないので、家を売却する際のマイナス要素になり、少し減額を要求されることもあるでしょう。

差押登記には注意!

もう一つ、注意すべきこととしては、「税金未納のために差押登記がされている場合がある」ということです。

この登記がある場合、未納が続くと、その不動産が換価処分される可能性があり、そうなると、買主は物件を失ってしまいます。

この登記がある場合は、買主もそのままでは買ってくれませんので、事前に抹消登記をする必要があります。

抹消登記をするためには、滞納していた税金をすべて納めることが必要です。

しかし、固定資産税を滞納する状態にある人の多くは、その他にも借金も抱えている可能性が高く、まとまった額の未納税金を用意できないこともあります。

このような場合は、不動産業者などの専門の仲介者に入ってもらっての調整が必要になります。

一例としては、値段を相当額引き下げるなどの譲歩をし、買主に納得してもらって、税金相当額を負担してもらい、未納税金を納めて差押登記を抹消し、その後、改めて物件の引渡しや代金の授受を行うなどです。

おそらく、この方法のほうが、税金滞納で強制競売されてしまうよりは得だと思います。

競売では、物件に関して、売主には交渉の余地がありません。文字通り買い叩かれてしまいます。

もし、未納の税金があるならば、速やかに納税するか、差押登記をされないためにも、こまめに役所に通って担当者と意思疎通し、少しずつでも納める意思があることなどを示しておきましょう。

まとめ:固定資産税についてしっかり理解して家を売ろう

以上、家を売る際の固定資産税についていろいろと解説してきましたが、冒頭にご紹介した疑問はスッキリ解決しましたでしょうか?

固定資産税で揉めないために事前にしっかりと話し合いをしよう

では、冒頭の疑問の答え合わせをしましょう。

- 家を売却したら、払った分の固定資産税は還付されるの?

- 年度の途中で家を売却した場合、誰が固定資産税を納めるの?

- 固定資産税を未納状態にしているけれど、家を売却できる?

- 固定資産税の納税義務者は1月1日時点の所有者で、全納しても還付はない。

- 年度の途中で家を売却した際は、売主と買主の合意のもと固定資産税の精算が行われ、日割りで出した金額をそれぞれが負担するのが一般的。

- 固定資産税が未納状態でも家は売ることができるが、差押登記がなされている場合は、その抹消登記をするなどの対策が必要。

固定資産税の精算の際の起算日については、売買契約時にしっかりと話し合い、契約書に明記しておかないと後々トラブルに発展することがあります。

スムーズに売却を進めるためにも、しっかりと話し合って、合意を取り付けておきましょう。